Revisión de las prestaciones extraordinarias por cese de actividad reguladas en el art. 13.1 del Real Decreto-ley 30/2020, de 29 de septiembre

En relación a la revisión de las prestaciones CATA.COVID-19 (se recomienda leer previamente), en agosto de 2024 se ha iniciado la campaña de revisión de la prestación extraordinaria de cese de actividad para los trabajadores por cuenta propia que se reguló en el art. 13.1 del Real Decreto-ley 30/2020, de 29 de septiembre, de medidas sociales de reactivación del empleo y protección del trabajo autónomo y de competitividad del sector industrial (en adelante, PECANE 1.1).

Esta nueva prestación extraordinaria (PECANE 1.1) tenía la finalidad de apoyar a los autónomos que se vieron obligados a suspender todas sus actividades como consecuencia de una resolución adoptada por la autoridad competente como medida de contención en la propagación del virus COVID-19.

Fraternidad-Muprespa reconoció cerca de 9.600 de estas prestaciones, por un importe aproximado de unos 6,5 millones de euros.

De conformidad con lo establecido en la letras i) del artículo 13.1 del Real Decreto-ley 30/2020, el reconocimiento de dichas prestaciones era provisional y su reconocimiento definitivo se supeditaba a una posterior revisión.

En este proceso de revisión de las PECANE 1.1 reconocidas provisionalmente, pueden haberse detectado diversas incidencias o falta de información que hayan impedido a la mutua elevar a definitivo el reconocimiento provisional de la prestación.

A continuación se aclaran las principales dudas e incidencias que pueden surgir en este proceso de revisión de las PECANE 1.1 y se indican las posibles alegaciones y/o documentación que puede aportar para aclarar o subsanar las incidencias reflejadas en el trámite de audiencia que pueda recibir.

PREGUNTAS FRECUENTES

1. Preguntas relacionadas con la tramitación de las alegaciones

Cualquier medio de notificación será admitido para presentar las alegaciones que considere oportunas. No obstante, desde Fraternidad-Muprespa le recomendamos que realice dicho trámite on-line a través de nuestra Oficina Digital:

fraternidad.com/alegacionesCATACOVID

Las solicitudes recibidas por este medio le facilitarán un acuse de recibo inmediato y la posibilidad de hacer seguimiento on-line del estado de tramitación. Además, las alegaciones recibidas por este medio se resolverán con carácter preferente.

No obstante, también puede hacernos llegar sus alegaciones por cualquier otro medio (recomendando que sea un medio que acredite fehacientemente la entrega).

Consulte la dirección de su centro de gestión más cercano: fraternidad.com/centros.

Si es usted el asesor del trabajador por cuenta propia y dispone de usuario de oficina digital, le recomendamos que realice el trámite de alegaciones accediendo a través del siguiente enlace:

fraternidad.com/oficinadigital

En cualquier otro caso, si aún no dispone de usuario de Oficina Digital, podrá realizar el trámite de alegaciones a través de la siguiente dirección:

fraternidad.com/alegacionesCATACOVID

Una vez haya accedido a nuestra Oficina Digital, podrá remitirnos sus alegaciones siguiendo los pasos descritos en este manual.

2. Preguntas relacionadas con en el acceso a la prestación

Durante la revisión se analizarán los siguientes puntos:

a) Estar dado de alta en el Régimen Especial de la Seguridad Social, al menos 30 días naturales antes de la fecha de la resolución que acuerde el cese de actividad.

b) Estar al corriente de las cuotas con la Seguridad Social en la fecha de suspensión de la actividad o tener reconocido un aplazamiento con anterioridad a dicha fecha.

Se debe empezar aclarando que la afiliación a la Seguridad Social es competencia de la Tesorería General de la Seguridad Social (TGSS) y que la Mutua únicamente puede acceder a verificar la información, pero no puede modificarla.

Dentro de los actos de comprobación en la revisión de esta prestación, la Mutua ha accedido a verificar la situación de afiliación que, hoy en día, consta en TGSS y, o no se ha podido verificar que estuviera dado de alta en el Régimen Especial, o se ha verificado que no constaba dado de alta en el Régimen Especial al menos con 30 días naturales a la fecha de la resolución que acordase el cese de la actividad.

Tenga en cuenta que, debido al tiempo transcurrido, pudiera ser que desde que solicitó la prestación haya habido alguna modificación en su afiliación que afectara al reconocimiento provisional que se le hizo.

En estos casos deberá solicitar a la TGSS un certificado en el que se indique la fecha de alta en el Régimen Espacial que fuera al menos 30 días naturales previa a la fecha de la resolución que acordase el cese de la actividad.

Deberá aportarnos dicho certificado, junto con la copia o referencia exacta a la resolución de la autoridad competente que acordase el cese obligatorio de su actividad. En todo caso, siempre podrá aportar cualquier documentación admitida en derecho que considere que puede acreditar el requisito de alta en el Régimen Especial.

En primer lugar, debemos indicar que la información de la deuda se ha obtenido de las bases de datos de la Tesorería General de la Seguridad Social (TGSS) y que la Mutua únicamente tiene acceso de consulta a dichos datos, no pudiendo aclarar, ni modificar dicha información.

Para acreditar la inexistencia de la deuda se encuentran las siguientes alternativas:

- Aportar un certificado de la TGSS que acredite que en la fecha de la suspensión de su actividad se encontraba al corriente de todas las deudas con la Seguridad Social.

- Aportar una resolución de la TGSS de aplazamiento de la deuda que pudiera tener reconocida con anterioridad a la fecha de suspensión de su actividad y acompañarse dicha resolución de la documentación que acredite haber cumplido, durante todo el percibo de esta prestación CATA.COVID-19, con los periodos de amortización indicados en la citada resolución.

- Si durante el percibo de la prestación recibió una invitación al pago de las cuotas adeudadas, podrá aportar la documentación que justifique que se puso al corriente de dichas cuotas en los 30 días siguientes a su recepción.

En caso contrario, se le habrá realizado dicha invitación junto al trámite de audiencia y, por tanto, dispondrá de 30 días naturales para abonar toda la deuda que mantuviera con la Seguridad Social (anterior a la fecha de suspensión de su actividad). En caso de saldar dicha deuda, deberá aportar justificante del ingreso de la deuda y certificado de la TGSS de encontrarse al corriente de pago en la fecha de suspensión de su actividad.Importante: A efectos de ponerse al corriente de pago de la deuda anterior a la fecha de suspensión de su actividad, no tendrá ningún efecto el reconocimiento de un aplazamiento de deuda posterior a dicha fecha (únicamente el abono efectivo de la deuda tendrá ese efecto).

Junto a la documentación anterior, siempre deberá aportar una copia o la referencia exacta a la resolución de la autoridad competente que acordase el cese obligatorio de su actividad, que permita verificar la fecha en la que se vio obligado a suspender su actividad.

En todo caso, siempre podrá aportar cualquier documentación admitida en derecho que considere que puede acreditar que se encontraba al corriente de pago de las cotizaciones a la Seguridad Social en la fecha de suspensión de su actividad.

Esto puede deberse a que la Mutua, con la información de la que dispone, no ha podido encontrar la resolución de la autoridad competente que le obligara a suspender su actividad en la fecha en que se le reconoció provisionalmente la prestación.

Esta incidencia puede deberse a varios motivos:

- Relacionadas con la actividad ejercida por cuenta propia:

- La actividad que ejercía por cuenta propia no estaba obligada a suspenderse por ninguna resolución de una autoridad competente.

- La actividad que la mutua ha considerado no se corresponde con la actividad que ejercía por cuenta propia en ese momento.

- Relacionadas con el lugar en que ejercía su actividad profesional:

- La localidad en la que ejercía su actividad profesional no estaba afectada por la resolución de la autoridad competente que obligaba a suspender su actividad.

- La localidad que la mutua ha considerado no se corresponde con aquella en la que realmente ejercía la actividad por cuenta propia.

- En la fecha en la que se reconoció la prestación aún no se había declarado la suspensión de la actividad por la autoridad competente o ya había finalizado dicha restricción.

Para poder verificar el cumplimiento de este requisito deberá aportar la siguiente documentación:

- Censo de actividades empresariales de 2020 y 2021.

- Copia o referencia exacta a la resolución de la autoridad competente que acordase el cese obligatorio de su actividad (en la fecha en la que se le reconoció la prestación).

En todo caso, siempre podrá aportar cualquier documentación admitida en derecho que considere que puede acreditar que se vio obligado a suspender su actividad por resolución de la autoridad competente.

El reconocimiento de esta prestación CATA.COVID-19 implica que no se pueda desarrollar ningún tipo de actividad por cuenta propia, es por ello que si un autónomo está dado de alta en más de una actividad económica debe acreditarse que todas ellas estaban suspendidas por resolución de la autoridad competente.

Así mismo, el mantenimiento de la prestación se supedita a que durante su percibo no se inicie ninguna nueva actividad por cuenta propia.

Dado que la mutua no tiene acceso a esta información, se requiere información que permita acreditar las actividades en las que se encontraba dado de alta y que no desempeñó ninguna actividad con posterioridad al devengo de la prestación. A estos efectos deberá aportarnos el Censo de actividades empresariales de 2020 y 2021.

Si en dicho censo apareciera alguna actividad que no ejerció, podrá aportar cualquier prueba admitida en derecho que acredite que realmente no desarrolló dicha actividad a pesar de aparecer relacionada en el censo de actividades empresariales aportado.

3. Preguntas relacionadas con el importe de la prestación recibida

Existen varios motivos que pueden dar lugar a que se le haya abonado una prestación superior a la que debió haberle correspondido. Entre ellos los más habituales están los siguientes:

- Solape con otras prestaciones de Seguridad Social: esta prestación CATA.COVID-19 no es compatible con el percibo de otras prestaciones de Seguridad Social que, a su vez, no fueran compatibles con el desarrollo de la actividad por cuenta propia. Si durante el percibo de esta prestación CATA.COVID-19 también se benefició de otras prestaciones de la Seguridad Social (incapacidad temporal, nacimiento y cuidado del menor -antigua maternidad/paternidad-, riesgo durante el embarazo o lactancia natural, incapacidad permanente, jubilación,…) los días en los que coincidieran ambas prestaciones simultáneamente, le serán descontados y reclamados de esta prestación CATA.COVID-19.

- Incompatibilidad con el trabajo realizado por cuenta ajena y/o el desempleo: esta prestación CATA.COVID-19 es incompatible con la realización de trabajo por cuenta ajena o con la percepción de la prestación por desempleo, cuando los ingresos netos procedentes del trabajo por cuenta ajena superen 1,25 veces el importe del salario mínimo interprofesional.

Si no se superase dicho límite anteriores, sería compatible el percibo de la prestación CATA.COVID-19 con la situación de pluriactividad.

- Incompatibilidad los rendimientos recibidos de la sociedad afectada por el cierre: esta prestación CATA.COVID-19 es incompatible con los rendimientos que haya podido recibir de alguna de las sociedades en las que participe o administre y que se haya visto afectada por el cierre.

- Incompatibilidad con el ejercicio de otra actividad por cuenta propia: esta prestación CATA.COVID-19 es incompatible con el ejercicio de cualquier otra actividad por cuenta propia.

- Diferencias en la base reguladora: debido a las dificultades de acceso a la información en el primer periodo de la pandemia, pudieron reconocerse prestaciones CATA.COVID-19 con una base reguladora superior a la que realmente hubiera correspondido. Si durante la revisión se hubiera detectado esa diferencia, se habría procedido a recalcular la prestación conforme a la base reguladora correcta y se le reclamarían las diferencias que pudieran existir.

- Diferencias en la cuantía diaria abonada: esto puede deberse a haber aplicado incorrectamente los porcentajes que la norma establecía en función de su situación de la unidad familiar.

En función de la situación de la unidad familiar o de convivencia, la cuantía de la prestación podría ser:- Un 40% de la base reguladora, cuando convivan en un mismo domicilio personas unidas por vínculo familiar o unidad análoga de convivencia hasta el primer grado de parentesco por consanguinidad o afinidad, y más de un miembro con derecho a esta misma prestación.

- Un 70% de la base reguladora, en aquellas unidades familiares que acreditaran la condición de familia numerosa, cuyos únicos ingresos provinieran de la actividad por cuenta propia suspendida y en la que sólo hubiera un único beneficiario de esta prestación.

- Un 50% de la base reguladora, en el resto de supuestos.

- Diferencias en los días de prestación abonada. Si durante la revisión se detectara que se abonó la prestación durante más días de los que le hubieran correspondido, se recalcularía la prestación y se le reclamarían las diferencias. Las diferencias en días de abono de prestación pueden deberse a distintas situaciones, además de las enunciadas en los apartados a), b), c) y d) tales como:

- Haberse reconocido el devengo de la prestación desde el inicio de la suspensión, en solicitudes recibidas fuera de plazo.

- Haberse abonado la prestación con posterioridad a causar baja en el Régimen Especial.

- Haberse abonado la prestación con posterioridad a que hubiera adquirido la condición de pensionista por jubilación o incapacidad permanente.

Cuando en el trámite de audiencia se indica que se han detectado incidencias en la fecha de inicio de la prestación, significa que durante la revisión de la prestación CATA.COVID-19 se ha determinado que se inició el abono de la prestación en una fecha anterior a la que debió haber correspondido (en función de la información obrante en el expediente).

La fecha de inicio de esta prestación CATA.COVID-19 dependía de la fecha de presentación de la solicitud. Aquellas solicitudes presentadas dentro de los primeros quince días siguientes a la entrada en vigor del acuerdo o resolución de cierre de actividad devengaban la prestación desde el día siguiente a la adopción de la medida de cierre de actividad adoptada por la autoridad competente, en cambio, las presentadas fuera de dicho plazo devengaban la prestación desde el día de presentación de la solicitud.

Podrá justificar el acceso a la prestación desde una fecha distinta a la calculada por la Mutua aportando copia o referencia exacta a la resolución de la autoridad competente que acordase el cese obligatorio de su actividad (en la fecha en la que se le reconoció la prestación) y cualquier documentación admitida en derecho que acredite la presentación de su solicitud en una fecha distinta a la valorada por la mutua.

Cuando en el trámite de audiencia se indica que se han detectado incidencias en la fecha de finalización de la prestación, significa que durante la revisión de esta prestación CATA.COVID-19 se ha determinado que se finalizó el abono de la prestación en una fecha posterior a la que debió haber correspondido (en función de la información obrante en el expediente).

Las principales causas que pueden suponer diferencias en la fecha de finalización de la prestación son las siguientes:

- Haberse abonado la prestación con posterioridad a que causara baja en el Régimen Especial.

- Haberse abonado la prestación con posterioridad a que hubiera adquirido la condición de pensionista por jubilación o incapacidad permanente.

- Haberse abonado la prestación con posterioridad al último día del mes en que se acordase el levantamiento de la misma.

Podrá justificar el percibo de la prestación hasta una fecha distinta a la calculada por la Mutua en la revisión de esta prestación CATA.COVID-19, aportando cualquier documentación admitida en derecho que desvirtúe los hechos anteriormente expuestos, como por ejemplo:

- Informe de la vida laboral actualizado, o certificado de la TGSS, en el que conste que no causó baja en el régimen especial de la Seguridad Social en el periodo en que fue beneficiario de esta prestación CATA.COVID-19.

- Certificado del INSS en el que se declare no habérsele reconocido la condición de pensionista de jubilación ni por incapacidad permanente en el periodo en que fue beneficiario de esta prestación CATA.COVID-19.

- Copia o referencia exacta de la resolución de la autoridad competente que acordarse el levantamiento de la suspensión de su actividad o, en su defecto, copia o referencia de la última resolución de la autoridad competente que prorrogara la suspensión de su actividad.

Durante el proceso de revisión de la prestación provisionalmente reconocida, la Mutua, en función de la información que le ha sido facilitada por el Instituto Nacional de la Seguridad Social (INSS), ha detectado que se le pudo reconocer la condición de pensionista de jubilación o incapacidad permanente con posterioridad a la fecha en que comenzó a devengar esta prestación.

Para poder acreditar que no adquirió la condición de pensionista de jubilación o incapacidad permanente, deberá aportar un certificado del INSS que acredite dichos extremos.

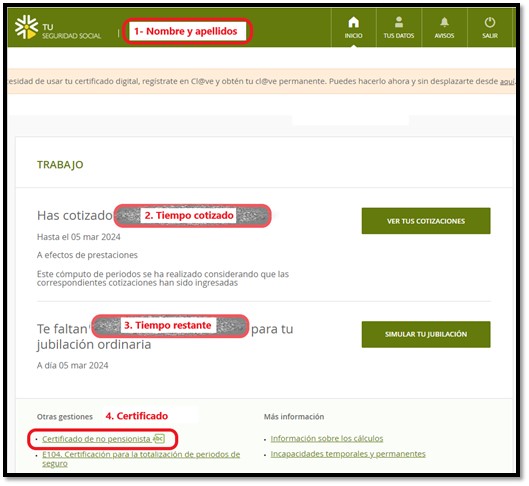

Dicho certificado puede obtenerlo por las siguientes vías:

- Solicitarlo presencialmente en una de los Centros de Atención al Interesado de la Seguridad Social (CAISS).

- Obtenerlo on-line a través de Tu Sede Electrónica de la Seguridad Social.

Pasos:

- Pulsar en el apartado “Interesado” e identificarse por alguno de los medios que se ofrecen: certificado digital, Cl@ve, SMS,…).

- Guardar un pantallazo de la información que se muestra nada más entrar, prestando atención a que en el mismo se pueda ver su nombre (en la parte superior) y la información sobre las cotizaciones y plazo que le resta para llegar a la edad de jubilación ordinaria.

- Solicitar el “Certificado de no pensionista” situado bajo el apartado “Otras gestiones”.

En todo caso, siempre podrá aportar cualquier documentación admitida en derecho que considere que puede acreditar que cumplía con las condiciones de acceso a la prestación por no ser pensionista de jubilación ni de incapacidad permanente.

Si en el trámite de audiencia se ha indicado que se han detectado posibles solapes de prestaciones de la Seguridad Social, es porque en la información facilitada a las Mutuas por el Instituto Nacional de la Seguridad Social (INSS) se ha detectado que ha sido beneficiario de alguna otra prestación de la Seguridad Social incompatible con el trabajo por cuenta propia.

Dado que la Mutua no puede verificar autónomamente esta información, para desvirtuar la misma deberá aportar junto a sus alegaciones un certificado emitido por el INSS donde se informen las prestaciones de Seguridad Social que haya podido percibir en el periodo en que fue beneficiario de esta prestación CATA.COVID-19 indicando claramente: tipo de prestación, fecha de inicio y fecha de fin.

En el caso de que no hubiera sido beneficiario de ninguna prestación deberá aportar certificado del INSS que expresamente indique que no ha percibido ninguna prestación de Seguridad Social en el periodo en que fue beneficiario de esta prestación CATA.COVID-19 (exceptuando, obviamente, ésta última).

Si perteneciera al Régimen Especial del Mar será necesario, en todo caso, un certificado del Instituto Social de la Marina en el que expresamente se indique que no fue beneficiario de las ayudas por paralización de flota en el periodo en que fue beneficiario de esta prestación CATA.COVID-19 o, si las recibió, las fechas exactas en las que las percibió (inicio y fin de la ayuda).

Si en el trámite de audiencia se ha indicado que se han detectado posibles incompatibilidades con la realización de trabajos por cuenta ajena o con la percepción de prestaciones por desempleo, es porque en la información facilitada a las Mutuas por la Tesorería General de la Seguridad Social (TGSS) y en las comprobaciones que ha realizado la Mutua autónomamente se han detectado estos solapes en el periodo en que fue beneficiario de esta prestación CATA.COVID-19.

Debe saber que la prestación extraordinaria de cese de actividad que le fue abonada podrá ser compatible con el trabajo por cuenta ajena, siempre que los ingresos procedentes del trabajo por cuenta ajena no superen 1,25 veces el importe del Salario Mínimo Interprofesional.

Si se superase dicho límite, los días de alta en el RGSS por la realización de trabajos por cuenta ajena, se declararían incompatibles con el percibo de la prestación, serán declarados como indebidamente abonados y, por tanto, se le reclamarían.

Alternativas para responder a este apartado del trámite de audiencia:

- Si no realizó ningún trabajo por cuenta ajena: deberá aportar junto a sus alegaciones, cualquier documentación admitida en derecho que desvirtúe los hechos anteriormente expuestos, como por ejemplo:

- Un certificado actualizado de vida laboral emitido por la TGSS.

- Un certificado del Servicio Público de Empleo Estatal (SEPE) en el que consten las prestaciones de desempleo percibidas en los 4 últimos años o en el que expresamente se indique que no fue perceptor de prestaciones de desempleo en el periodo en que fue beneficiario de esta prestación CATA.COVID-19.

- Si realizó algún trabajo por cuenta ajena, pero considera que cumple las condiciones para que éste fuera compatible con el percibo de la prestación: deberá aportar junto a sus alegaciones un certificado de empresa en el que consten las percepciones salariales recibidas en ese periodo o alternativamente copia de las nóminas de dichos periodos.

- Si realizó trabajos por cuenta ajena que superasen el límite de 1,25 veces el SMI, podrá hacérnoslo saber para que continuemos con la reclamación o no realizar alegaciones, en cuyo caso, superado el plazo otorgado procederemos igualmente a recalcular su prestación descontando los días de pluriactividad y a reclamar las diferencias.

Se establece que el percibo de esta prestación CATA.CAVID-19 será incompatible con el percibo de cualquier rendimiento que se perciba de cualquier sociedad afectada por el cierre en la que se participe o administre.

De los cruces de datos efectuados con la administración se ha identificado que pudo estar vinculado a una sociedad durante el percibo de la prestación CATA.COVID-19.

Dado que la mutua no tiene acceso a esta información directamente, se le requiere para que aporte documentación que permita acreditar el cumplimiento de este requisito.

Alternativas para responder a este apartado del trámite de audiencia:

- Si durante el percibo de la prestación no estuvo vinculado con ninguna sociedad: deberá aportar junto a sus alegaciones, un certificado negativo expedido por el Registro Mercantil en el que conste que en el periodo en que fue beneficiario de esta prestación CATA.COVID-19 no mantenía vinculo societario con ninguna sociedad, ni tampoco como administrador (en su defecto, también podrán aportar cualquier documentación admitida en derecho que desvirtúe los hechos anteriormente expuestos).

- Si durante el percibo de la prestación administró o mantuvo vínculo societario con alguna sociedad afectada de cierre, junto a sus alegaciones deberá aportar:

- Un certificado expedido por el Registro Mercantil en el que consten las sociedades que administraba o con las que mantenía algún tipo de vínculo societario en el periodo en que fue beneficiario de esta prestación CATA.COVID-19.

- Un certificado de cada una de las sociedades certificadas por el Registro Mercantil, en el que se indique los rendimientos que percibió de cada una de ellas en cada uno de los meses en que percibió la prestación CATA.COVID-19.

La norma estable que esta prestación CATA.COVID-19 se abonará en una cuantía u otra en función de la situación de la unidad familiar o de convivencia.

En función de la situación de la unidad familiar o de convivencia, la cuantía de la prestación podría ser:

- Un 40% de la base reguladora, cuando convivan en un mismo domicilio personas unidas por vínculo familiar o unidad análoga de convivencia hasta el primer grado de parentesco por consanguinidad o afinidad, y más de un miembro con derecho a esta misma prestación.

- Un 70% de la base reguladora, en aquellas unidades familiares que acreditaran la condición de familia numerosa, cuyos únicos ingresos provinieran de la actividad por cuenta propia suspendida y en la que sólo hubiera un único beneficiario de esta prestación.

- Un 50% de la base reguladora, en el resto de supuestos.

El cálculo de la cuantía de la prestación diaria que se le abonó se hizo en función a la información que se facilitó en la solicitud de la prestación y la declaración responsable que se adjuntaba a la misma.

Si tras la revisión de esta prestación ha recibido un trámite de audiencia en el que se indica que no se han podido verificar las condiciones para acreditar el porcentaje aplicado del 70% (en caso de familia numerosa) o 50% (en caso de único beneficiario), será necesario que acredite las condiciones sobre las que se tendría derecho a ese porcentaje.

- Para acreditar ser el único beneficiario de esta prestación CATA.COVID-19 dentro de su unidad familiar o de convivencia deberá aportar la siguiente documentación:

- Certificado de empadronamiento colectivo histórico o cualquier prueba admitida en derecho que acredite las personas que integraban la unidad familiar o de convivencia a fecha de inicio de la prestación.

- Declaración jurada de que ningún otro integrante de la unidad familiar o de convivencia fue beneficiario de esta misma prestación.

- Para acreditar el derecho a percibir la prestación al 70% de la base reguladora, deberá acreditar la condición de familia numerosa, que los únicos ingresos de la unidad familiar provinieran de la actividad por cuenta propia suspendida y que en la unidad familiar sólo hubiera un único beneficiario de esta prestación.

A estos efectos deberá aportar la siguiente documentación:- Documentación acreditativa de la condición de familia numerosa en la fecha en la que se inició el devengo de la prestación.

- Certificado de empadronamiento colectivo histórico o cualquier prueba admitida en derecho que acredite las personas que integraban la unidad familiar o de convivencia a fecha de inicio de la prestación.

- Declaración jurada de los ingresos de cada integrante de la unidad familiar y que ningún otro integrante de la unidad familiar o de convivencia fue beneficiario de esta misma prestación.

Cuando en el trámite de audiencia se indica que se han detectado incidencias en la fecha de finalización de la prestación, significa que durante la revisión de esta prestación CATA.COVID-19 se ha determinado que el abono de la prestación se hizo por una cuantía superior a la que le hubiera correspondido.

Para poder revisar nuevamente su prestación deberá aportar, junto a sus alegaciones, la siguiente documentación e información:

- Certificado de bases de cotización emitido por la Tesorería General de la Seguridad, en el que consten, los 18 meses anteriores a la fecha en que inició el devengo de la prestación (o los meses en los que hubiera estado de alta en el régimen especial).

- Censo de Actividades Económicas del año 2020, para verificar la actividad desarrollada.

4. Dudas tras superarse el plazo del trámite de audiencia

Superado el plazo conferido en el trámite de audiencia, la Mutua procederá emitir resolución definitiva valorando las alegaciones y/o documentación adicional que pueda haber recibido.

Con la información obrante en el expediente emitirá alguna de las siguientes resoluciones definitiva:

- Resolución que eleve a definitivo el acuerdo provisional: se emitirá cuando las alegaciones y/o documentación aportada hayan permitido resolver favorablemente las incidencias detectadas. En este caso, se declarará correcto el acceso a la prestación y también las cuantías abonadas.

- Resolución que anule el acuerdo provisional: si a pesar de las alegaciones y/o documentación aportada no permitieran aclarar las incidencias que impedían reconocer el acceso a la prestación y, por tanto, a las cantidades percibidas. En estos casos se emitirá una resolución que revoque el acuerdo provisional, declare las cantidades abonadas como prestaciones indebidas y reclame dichas cantidades en su totalidad.

- Resolución que modifique el acuerdo provisional: se emitirá cuando las alegaciones y/o documentación aportada hayan permitido resolver las incidencias que pudieran impedir el acceso a la prestación, pero no fueran suficientes para determinar que el total del importe abonado fuera el correcto. En estos casos se emitirá una resolución favorable en relación al derecho de acceso a la prestación, pero declarará que parte de las prestaciones abonadas fueron indebidas, procediéndose a reclamar las cuantías abonadas en exceso.

Tal y como se informa al final de la resolución que se le ha enviado, si no estuviera conforme con dicha resolución, podrá presentar reclamación previa a la vía judicial.

El plazo para presentar la reclamación previa es de 30 días hábiles (es decir, excluidos sábados, domingos y festivos) contados desde la fecha en que recibió la resolución.

Dado que esta reclamación previa es preceptiva para el inicio de la vía judicial posterior, recomendamos que la presente por algún medio que acredite fehacientemente su entrega.

Superado el plazo conferido en el trámite de audiencia, la Mutua no tiene obligación de analizar las alegaciones o documentación recibida. No obstante, si su expediente aún no hubiera sido resuelto, la Mutua, en aras de resolverlo con la mayor información posible, sí analizará la documentación recibida (incluso fuera de plazo).

Por el contrario, si la Mutua recibiera sus alegaciones y/o documentación una vez emitida la resolución, si ésta fuera contraria a sus intereses, deberá presentar una reclamación previa (en la que podrá incorporar las alegaciones y/o documentación que la mutua no pudo valorar al emitir la resolución).